यदि तपाईंहरू बैंक तथा वित्तीय संस्थाले आगामी दिनमा कर्जा लगानी खुकुलो गर्दै जाला भन्ने प्रतीक्षामा हुनुहुन्छ भने तत्काल यस्तो अवस्था छैन।

राष्ट्र बैंकले गत साउनमा ल्याएको मौद्रिक नीतिको एउटा प्रावधानअनुसार आगामी दिनमा बैंकहरूको कर्जा लगानी अझ कडा हुँदै जाने देखिएको छ।

मौद्रिक नीतिले २०८० साउनदेखि अधिकतम २.५ प्रतिशतको अतिरिक्त पुँजी कोष राख्नुपर्ने व्यवस्था गरेको छ। प्राविधिक भाषामा यसलाई ‘काउन्टर साइक्लिकल बफर’ भनिन्छ। वित्तीय क्षेत्रमा अहिलेकै अवस्था जारी रह्यो भने अतिरिक्त पुँजी कोषको व्यवस्था कार्यान्वयनमा आएपछि कर्जा लगानी थप शिथिल हुने देखिन्छ।

पछिल्लो समय बैंकहरूले बजारबाट असुल गर्न नसकेको खराब कर्जा वृद्धि भइरहेको छ। यसले बैंकहरूको लगानी क्षमता घट्दै गएका बेला अतिरिक्ति पुँजी कोषको व्यवस्थाले कर्जा प्रवाहमा थप चाप पर्ने हिमालयन बैंक प्रमुख कार्यकारी अशोक राणा बताउँछन्।

बैंक तथा वित्तीय संस्थाले गत असारसम्म ४७ खर्ब ९ अर्ब रूपैयाँ कर्जा लगानी गरेका थिए। त्यसयता फागुन २२ सम्म आइपुग्दा कर्जा लगानी ४८ खर्ब १९ अर्ब पुगेको छ। यो भनेको २.३३ प्रतिशतको वृद्धि हो।

राष्ट्र बैंकले चालू आर्थिक वर्ष कर्जा लगानीमा १२.६ प्रतिशत वृद्धिको लक्ष्य राखेको छ। आर्थिक वर्ष सकिन जम्मा तीन महिना बाँकी रहँदा वार्षिक लक्ष्य पूरा नहुने लगभग निश्चित छ। त्यसमाथि अतिरिक्त कोषको समेत व्यवस्था गर्नुपर्ने हुँदा बैंकहरू अहिलेदेखि नै सुविधाजनक अवस्थामा बस्न खोजिरहेका छन्। यसको निम्ति कर्जा प्रवाहमा कडाइ गर्नुपर्ने छ। उनीहरूले चाहेर पनि पहिलेजस्तो आक्रामक रूपले कर्जा विस्तार गर्न सक्ने अवस्था छैन।

बैंकहरूको जोखिम कम गर्न अतिरिक्त कोष राख्नुपर्ने व्यवस्था नयाँ भने होइन।

विश्वभर विभिन्न समय विकसित हुँदै जाने जोखिमका लागि बैंक तथा वित्तीय संस्थामा तरलता व्यवस्थापन गर्न बृहत पुँजी कोषबाहेक अतिरिक्त कोष राख्न थालिएको छ। उच्च दरमा कर्जा वृद्धि हुँदै जाँदा जोखिमपूर्ण कर्जाको परिमाणसमेत बढ्छ। यसले बैंकिङ क्षेत्रलाई अस्थिर बनाउँछ। त्यही भएर वित्तीय सुरक्षाका लागि अतिरिक्त कोष व्यवस्था गर्न थालिएको हो।

अहिले पनि बैंकहरूले जोखिमपूर्ण क्षेत्रमा गरिएको लगानीका आधारमा आफ्नो पुँजीको न्यूनतम ११ प्रतिशत रकम जगेडा राख्नुपर्ने व्यवस्था छ। अर्को आर्थिक वर्षबाट थप २.५ प्रतिशतको अतिरिक्त कोषसमेत राख्नुपर्ने हुन्छ। भन्नुको मतलब, अब बैंकहरूले आफ्नो जोखिम लगानीका आधारमा राख्नुपर्ने जगेडा रकम कुल १३.५ प्रतिशतसम्म हुनुपर्ने छ।

‘बैंकहरूको खराब कर्जा बढेकाले जोखिम यसै पनि वृद्धि भएको छ। त्यसैले हाल राख्नुपर्ने जगेडा कोषको प्रावधान बढाइएको हो,’ हिमालयन बैंकका प्रमुख कार्यकारी राणाले भने, ‘साउनदेखि थप पुँजी राख्नुपर्ने व्यवस्थाले बैंकहरू अहिलेदेखि नै त्यसको व्यवस्थापन गर्नुपर्ने अवस्थामा छन्।’

बैंकरहरूले यो व्यवस्थामा राष्ट्र बैंक लचिलो हुनसक्ने अपेक्षा गरेका छन्।

केही समयअघि मात्रै राष्ट्र बैंकले ऋणपत्र लगायतबाट प्राप्त हुने पुरक पुँजीलाई चुक्ता पुँजी या कर्जा-निक्षेप अनुपातमा एकतर्फ मात्र जोड्न पाउने व्यवस्था गरेको थियो। यसले कर्जा लगानी विस्तार असहज भइरहेका बेला नयाँ नीति तत्काल कार्यान्वयनमा नआउने राणाको भनाइ छ।

राष्ट्र बैंकका प्रवक्ता डा. गुणाकर भट्ट भने तत्कालका लागि यो व्यवस्थाबाट पछि नहट्ने संकेत गर्छन्।

‘बैंकहरूमा थप्न लागिएको कोषको प्रावधान हट्ने सम्भावना कम छ,’ उनले भने, ‘बैंकहरूको कर्जा लगानी र कुल गार्हस्थ्य उत्पादनबीचको अनुपात अन्तर घट्दै गएकाले २.५ प्रतिशत नै थप्नुपर्ने अवस्था छैन, तर कोषमा केही न केही रकम बढाउनैपर्ने हुन्छ।’

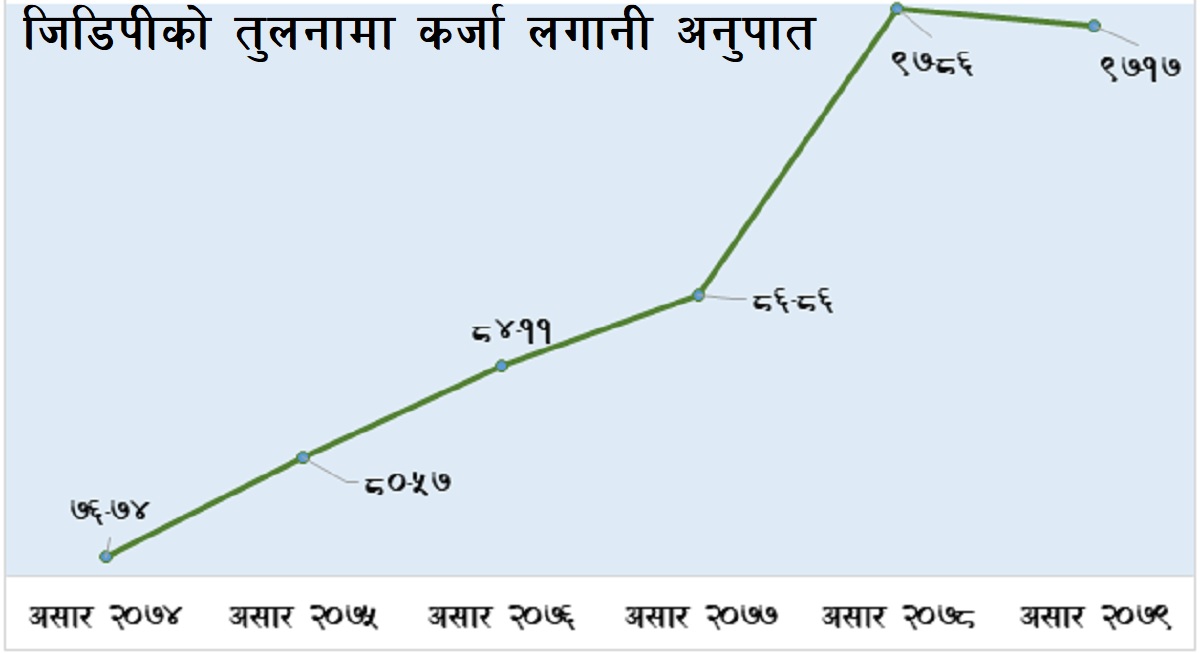

राष्ट्र बैंकले कर्जा र कुल गार्हस्थ्य उत्पादन (जिडिपी) को अनुपात र यस्तो अनुपातबीच हुने अन्तरको पछिल्लो पाँच वर्षको प्रवृत्तिका आधारमा यसरी थप रकम राख्नुपर्ने व्यवस्था गरेको हो। यस्तो अनुपातबीचको अन्तर १५ विन्दुसम्म भए बैंकहरूले २.५ प्रतिशतसम्म पुँजी राख्नुपर्ने व्यवस्था गरिएको छ।

गत असारमा कर्जा लगानी र कुल गार्हस्थ्य उत्पादन अनुपात अघिल्लो वर्षभन्दा घटेको छ। २०७८ असारमा कर्जा लगानी र कुल गार्हस्थ्य उत्पादन अनुपात ९७.८६ प्रतिशत रहेकोमा २०७९ असारमा यो ९७.१७ प्रतिशत छ।

राष्ट्र बैंकले २०७२ असारबाटै यसरी थप पुँजी राख्ने लक्ष्य लिएको थियो। तर, भुइँचालो र त्यसपछि कोभिड महामारीको समयमा यो व्यवस्था लागू गर्दा बैंकहरूको कर्जा लगानी क्षमता घट्ने भन्दै स्थगित गरिएको थियो। अर्थतन्त्र चलायमान बनाउन कर्जा प्रवाह घट्न दिनु हुन्न भन्ने मान्यताका आधारमा राष्ट्र बैंक आफ्नो नीतिबाट पछि हटेको थियो।

यसपालि भने राष्ट्र बैंक पछि नहट्ने देखिएको छ। उसले चालू आर्थिक वर्षको मौद्रिक नीतिमार्फत् आगामी साउनबाट यो व्यवस्थामा जाने घोषणा गरिसकेको छ। सेतोपाटी